『腾讯014』从债券角度判断500港元的股价是高还是低

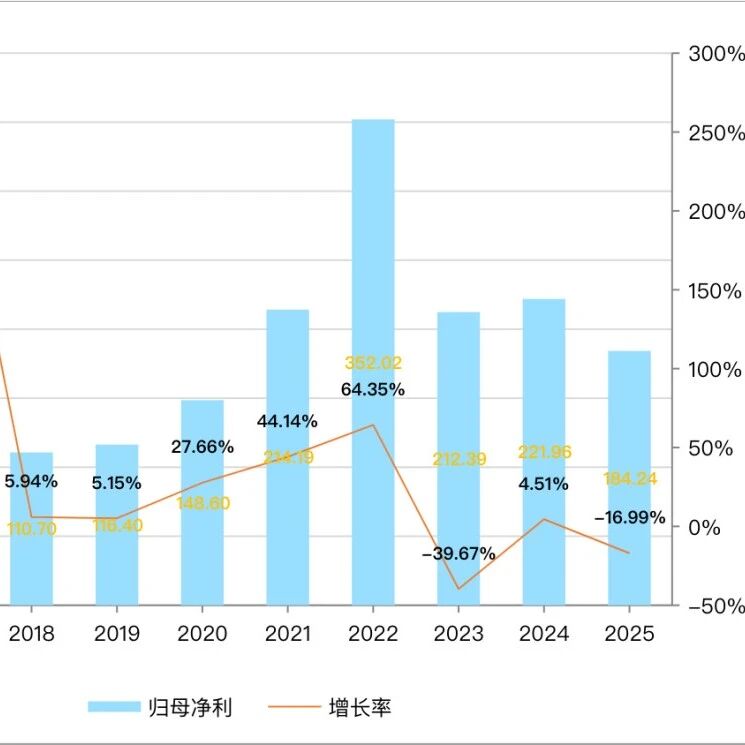

在 500港元只是起点,而不是终点 一文中,我推测2025~2027年的净利润年化增长率是20%。很多朋友都说我过于乐观了,那么我们先看看不同年化增速下“老唐估值法”的估值结果,然后再从债券角度来判断下当前股价的估值水平。

不同增速

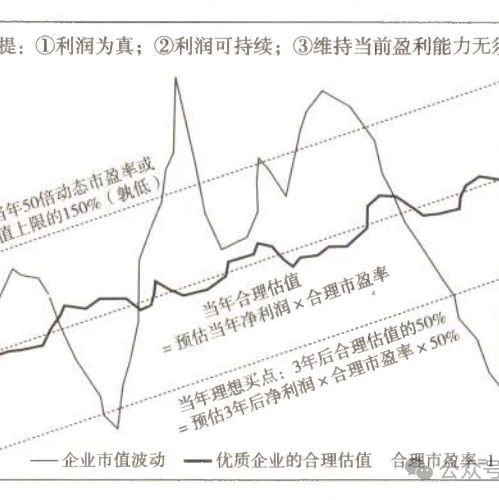

合理市盈率取下限值25,则在2025~2027年的不同年化增速下,“老唐估值法”的计算结果如下所示:

乐观(20%)

- 三年后合理估值:95040亿元 = (2200×1.20^3)×25

- 理想买点:47520亿元 = 95040×0.5

- 一年内卖点:110000亿元 = min(95040×1.5, 2200×50)

中性(15%)

- 三年后合理估值:83648亿元 = (2200×1.15^3)×25

- 理想买点:41824亿元 = 83648×0.5

- 一年内卖点:110000亿元 = min(83648×1.5, 2200×50)

悲观(10%)

- 三年后合理估值:73205亿元 = (2200×1.10^3)×25

- 理想买点:36602.5亿元 = 73205×0.5

- 一年内卖点:109807.5亿元 = min(73205×1.5, 2200×50)

2月27日,总股本91.79亿股,人民币兑港币汇率1.06914。通过简单的计算(每股价值=估值*汇率/总股本),我们就会发现每股500港币左右的股价:低于乐观情景下理想买点的10%;持平于中性情景下理想买点;高于悲观情景下理想买点的17.28%。

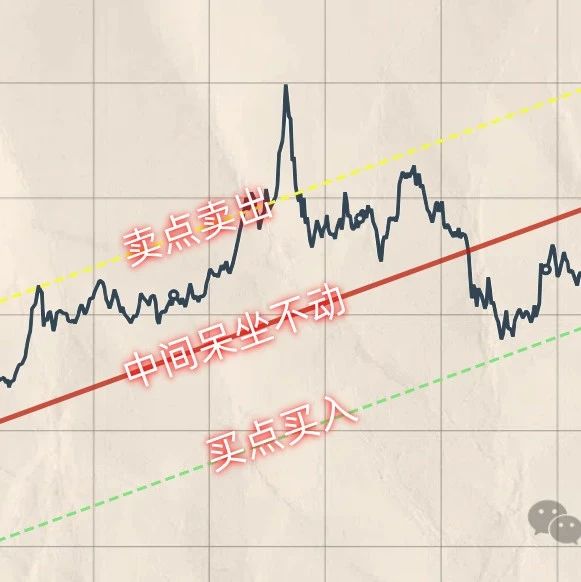

因此可以说,相较于腾讯控股的内在价值,当前股价依然处于合理估值之下。至于是不是你的理想买点,那就是“仁者见仁,智者见智”的事情了。

债券视角

唐朝:企业净资产收益率11%,按照1.5倍市净率买入,相当于花150元买入一份面值100元、利率11%的“债券”,长期收益率仍然会远高于当时3%~5%的其他债券。

老唐的这句话核心在于通过类比债券的收益率,解释市净率(PB)和净资产收益率(ROE)的联动关系是如何影响长期投资价值。当然,也可以反过来根据市净率的高低判断当前股价的估值水平。

假设一家企业的每股净资产为100元,ROE稳定在11%左右,意味着每年能为股东创造11元的净利润。此时若以1.5倍PB(即150元,100*1.5)买入,相当于:

- 本金投入:150元

- 年收益:11元(ROE×净资产=11%×100元)

- 预期收益率:11元/150元≈

7.3%

这就类似于用150元购买了一份面值100元、年利率11%的债券,虽然本金溢价50%,但预期收益率(7.3%)仍远高于当前的无风险收益率(3%-4%)。

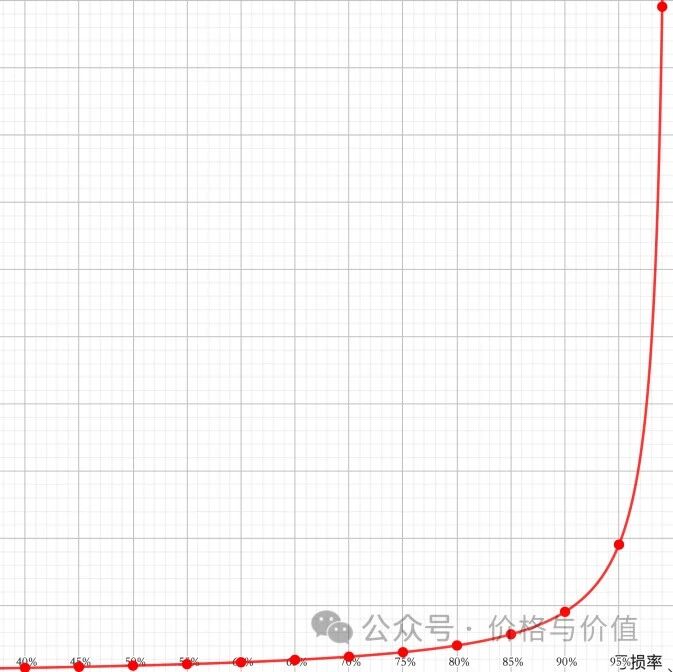

ROE是企业的“内生收益率”,即使支付一定溢价(PB>1),只要ROE足够高,长期回报率必然高于无风险资产。也就是说,只有当溢价高过某个界限时,长期回报率才会不如无风险资产。

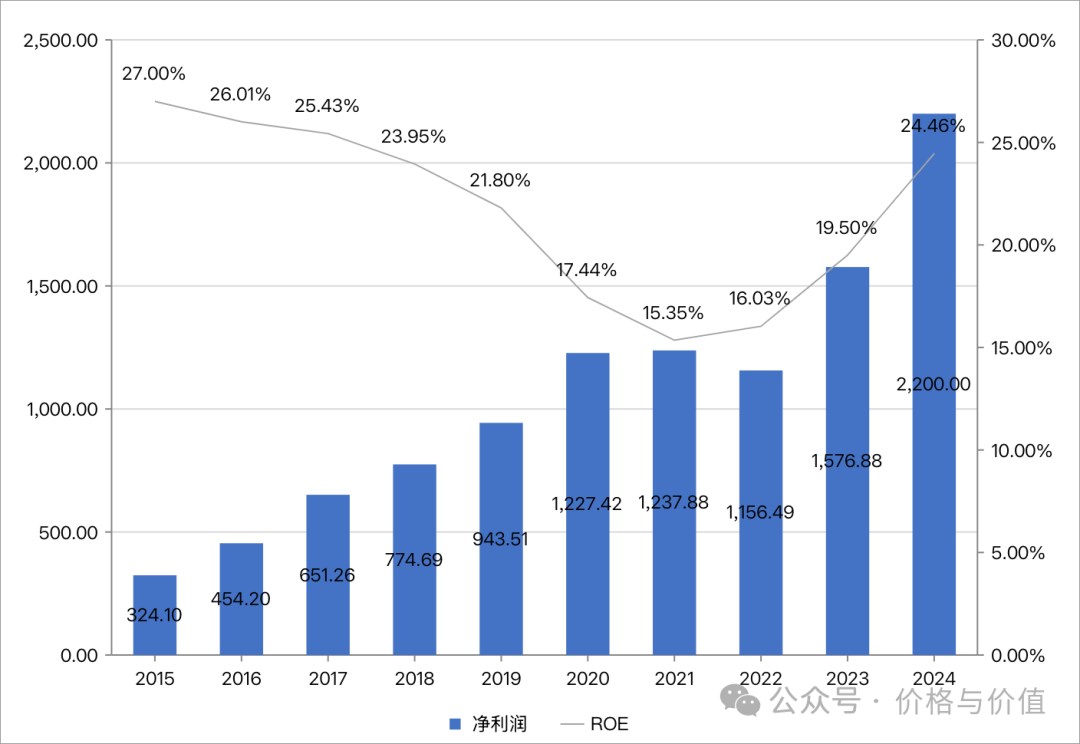

回过头看腾讯控股,2015~2024年的ROE从没有低于15%,十年均值为21.70%(2024年为预估值),如图所示:

2月27日,腾讯控股的市净率为4.49,根据公式预期收益率≈ROE/PB,可以得到近十年不同ROE下的预期收益率情况:

- 最低值15.35%:预期收益率为

3.42%,介于无风险收益率区间 - 平均值21.70%:预期收益率为

4.83%,高于无风险收益率上限的20% - 最新值24.46%:预期收益率为

5.45%,高于无风险收益率上限的36%

相较于“预期收益率小于2%才算高估”的老唐标准来看,对于腾讯控股来说,每股500港币左右的股价依然具有吸引力。

参考资料

- 腾讯控股 2015年~2024Q3财务报告

- 唐朝 《价值投资实战手册(第二辑)》

- 唐朝 《投资研习录:伯克希尔没有秘密》

免责声明

- 不构成任何形式的权威解读或专业建议!

- 不可避免地带有个人的情感色彩和价值判断!

- 不代表任何机构或个人的推荐意见!

![[总结2025]跑赢指数,但操作全是“败笔”](/images/sz_mmbiz_jpg/U3ouvtBkETqUzBibIahdr96BVV1tQvrhq9QlbhB3EfpS4l1iaFUwweAqUHoTwXxFsqXv5iaQd6e8VeUu33dW0snhg/0.jpeg)

![[总结2025]在不确定的世界里,阅读是确定的事](/images/sz_mmbiz_jpg/U3ouvtBkETr1ttbQsiaqiaVfjiaR4X3SSAVrwWTSsam5g7hCTF3sUXbndWhctQJGBIqqWe5eickxKZODAYCuwUrcBA/0.jpeg)