【股票063】“熊市擒牛,牛市避雷”选股三板斧

A股市场已有5000多只股票,每只股票背后都是一家复杂的上市公司。面对如此庞大的选择,普通投资者常常感到无所适从——怕错过牛股,更怕踩雷被套。

在具体的实践中,选股策略更是多种多样,选股方法也是千差万别。我通过学习唐朝(圈内人称“老唐”)的估值体系,总结出三种价值投资策略:

- 高ROE低PE的成长股

- 低席勒市盈率的周期股

- 低市净率的金融股

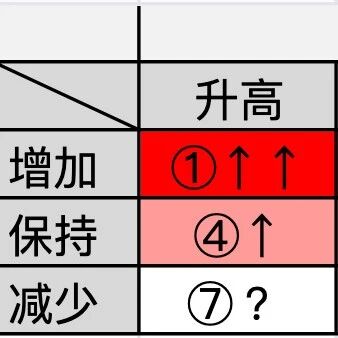

根据这三种投策略,我会每个月末筛选一次不同策略的投资标的,梳理出来三份列表,分别对应三种不同的投资逻辑与预期。

需要强调的是,选股列表只是帮你过滤掉绝大多数不值得投资的股票,肯定会有错漏。况且这只是万里长征的第一步,哪些股票值得投资还有很多后续工作需要你亲力亲为,例如行业分析、财报解读、竞争研判、价值估算等等。

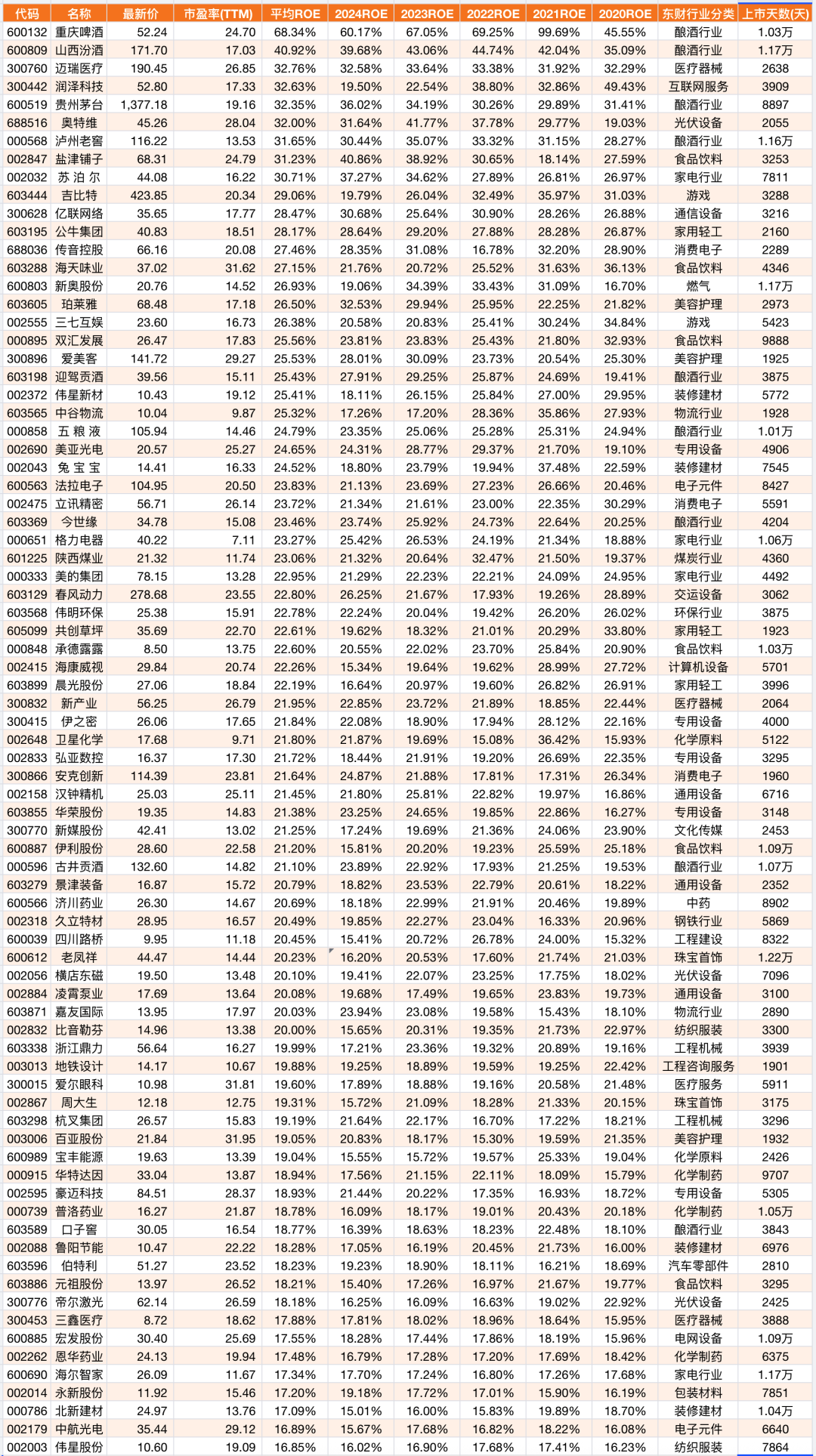

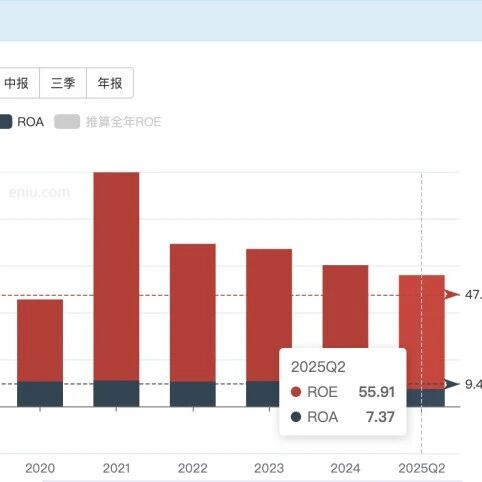

高ROE低PE的成长股

选股条件:非银行股;非保险股;非证券股;非农牧饲渔股;上市天数大于5年;滚动市盈率介于0-33之间;ROE连续5年大于15%

关于这些条件的选择逻辑,已经在【股票057】5435只A股,仅78只符合选股标准 中详细论述,这里就不再重复。

只补充一点,为什么长期高ROE的企业大概率是成长股?企业产生的净利润会增加股东权益(现金股息除外),根据ROE的计算公式(ROE=净利润/平均股东权益)可知,在股东权益增大的情况下,要想ROE保持较高值,净利润必定是增长的。

从行业分布上来看,酿酒(白酒)、食品饮料和专用设备包揽前三。尤其是白酒企业占到总数的11.25%,并且ROE均值前十里白酒行业独占4席,也难怪大家都说“白酒是A股最好的行业,没有之一”。

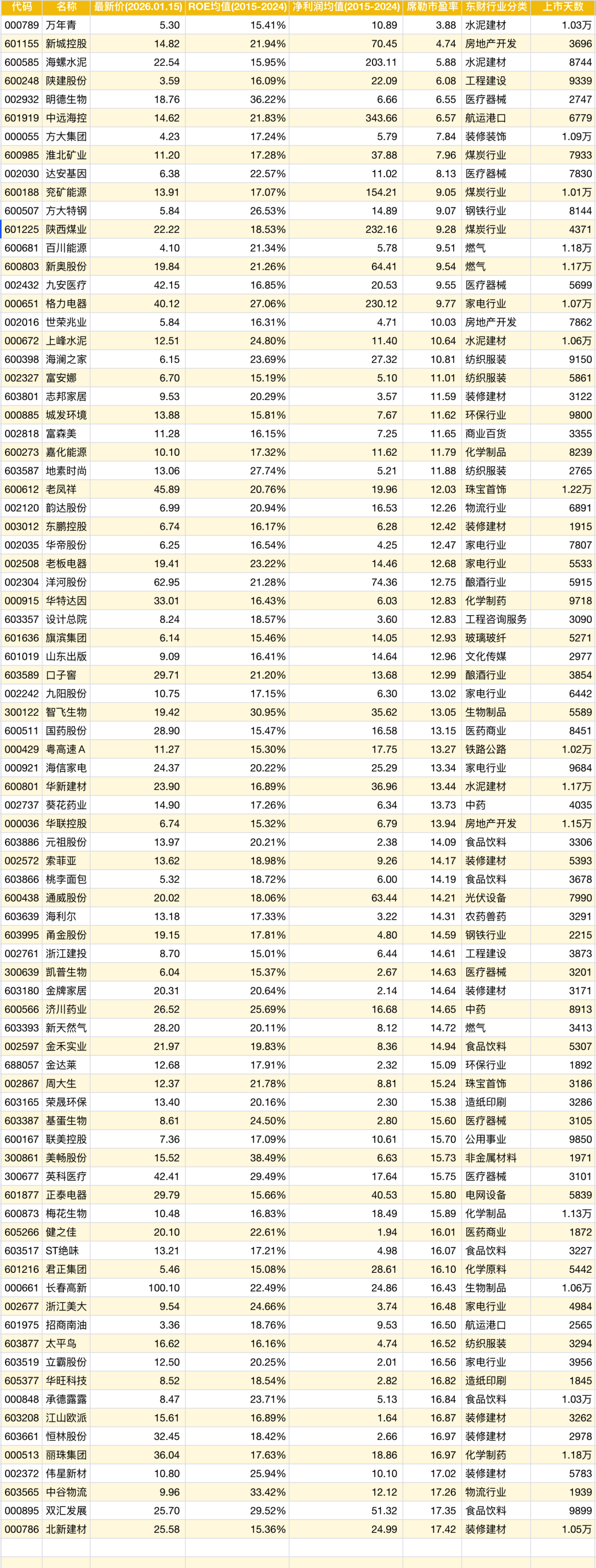

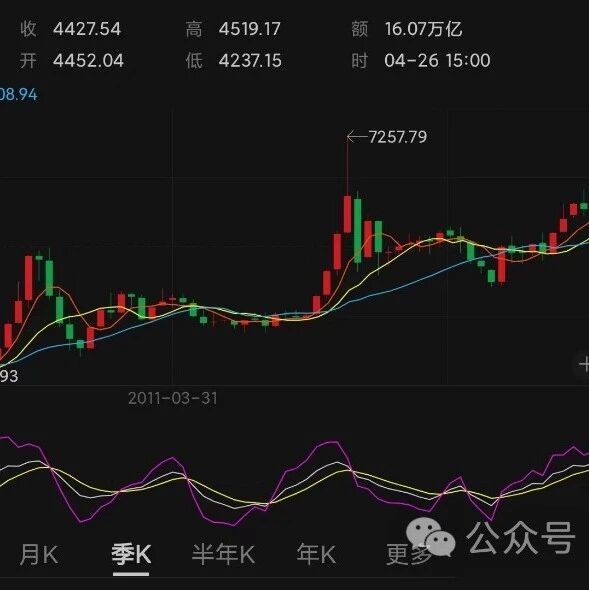

低席勒市盈率的周期股

选股条件:非银行股;非保险股;非证券股;非农牧饲渔股;上市天数大于5年;席勒市盈率介于0-17.5之间;十年ROE的平均值大于15%;

席勒市盈率由诺贝尔经济学奖得主罗伯特·席勒提出,又称周期调整市盈率(CAPE)。它采用10年平均盈利取代普通市盈率的过去一年盈利,以便平滑经济周期对企业盈利的影响。

经济会周期性波动,行业会周期性兴衰,企业也会周期性盈亏,只是受影响的强弱和长短之分——有的企业只是盈利轻微波动,有的企业却在巨亏和巨赚反复横跳;有的企业一两年就能重新增长,有的企业三五年还在苦苦挣扎。

从行业分布来看,绝对大多数企业都属于强周期企业,要么随大宗商品价格波动,要么与房地产紧密相关。也从侧面印证了近半年大盘指数疯狂上涨,而医疗器械、食品饮料、家电行业一直在下跌!

席勒市盈率对所有股票都适用,只是对于弱周期的企业来说,计算的估值结果是偏低的。假如一家弱周期的企业,使用席勒市盈率的估值结果是低估状态,是不是说明这家企业大概率处于低估呢?

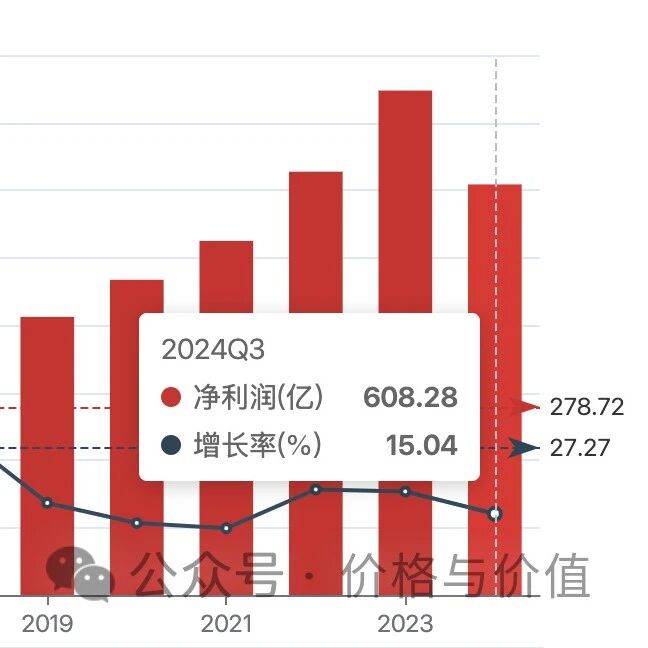

低市净率的金融股

选股条件:金融股;非农牧饲渔股;上市天数大于5年;市净率小于0.7倍;

以银行、保险为主的金融企业,不仅财务报表晦涩难懂,而且净利润不说是“假”的,但至少是“虚”的——计算过程充斥大量概率和假设,只是个表面看起来精确的数字,实际并不是真金白银的净利。

本来打算加个“十年ROE的平均值大于15%”的条件,发现只能剩下贵阳银行和长沙银行。统计了一下这个列表中所有企业的五年ROE平均值、十年ROE平均值,发现二者的值大多都在10%左右。

参考资料

- 东方财富

- 元宝

免责声明

- 不构成任何形式的权威解读或专业建议!

- 不可避免地带有个人的情感色彩和价值判断!

- 不代表任何机构或个人的买卖意见!

![[总结2025]跑赢指数,但操作全是“败笔”](/images/sz_mmbiz_jpg/U3ouvtBkETqUzBibIahdr96BVV1tQvrhq9QlbhB3EfpS4l1iaFUwweAqUHoTwXxFsqXv5iaQd6e8VeUu33dW0snhg/0.jpeg)

![[总结2025]在不确定的世界里,阅读是确定的事](/images/sz_mmbiz_jpg/U3ouvtBkETr1ttbQsiaqiaVfjiaR4X3SSAVrwWTSsam5g7hCTF3sUXbndWhctQJGBIqqWe5eickxKZODAYCuwUrcBA/0.jpeg)