『陕煤001』计算2024年的估值

估值方法

席勒估值法

一种用于评估周期性股票的估值方法,通过使用过去10年的平均净利润来代替普通市盈率中的一年净利润,以此来平滑经济周期对估值的影响。

老唐估值法

金钱都是一样的,比较它们就是了。

估值过程

- 企业必须符合三大前提

- 利润为真

- 利润可持续

- 维持当前盈利能力不需要大量资本投入

- 合理估值=自由现金流×合理市盈率,高杠杆企业打七折

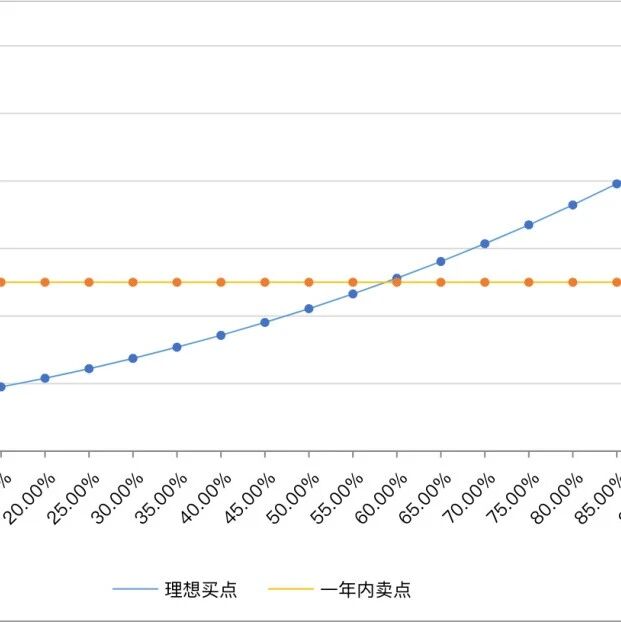

- 最高买点=合理估值×70%;最低卖点=合理估值×150%

- 买点买入,卖点卖出,中间呆坐不动。

自由现金流

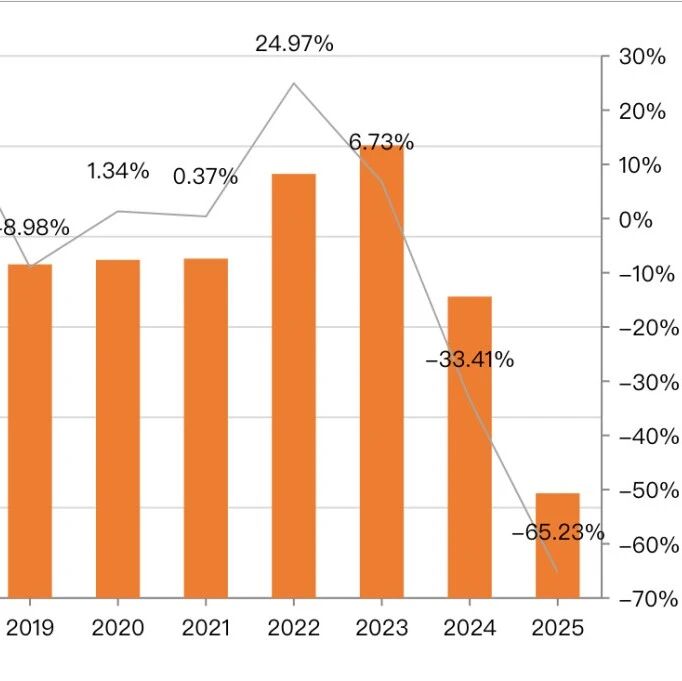

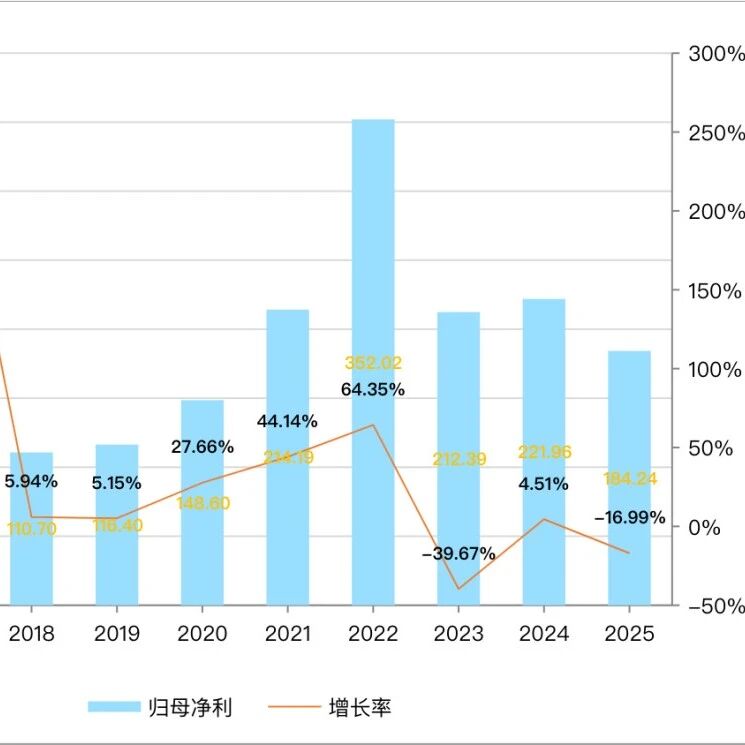

将陕西煤业过去10年的“归属于上市公司股东的扣除非经常性损益的净利润”的平均值(117.4亿)当做自由现金流,原因如下:

- 符合三大前提

- 属于周期性企业

- 投资收益不具有确定性和稳定性

合理市盈率

当前的无风险收益率为3%4%,则对应合理市盈率为33倍25倍。我们取最低值25倍,为估值预留安全边际。

杠杆折扣率

如果资产有息负债率大于等于70%,则为高杠杆企业,需要对合理估值进行折扣计算,以便预留更大的安全边际。因为高杠杆企业对宏观、信贷和竞争更加敏感。

有息负债=短期借款+一年内到期的非流动负债+长期借款+应付债券+长期应付款资产有息负债率=有息负债

以陕西煤业2023年报为例:有息负债=0+18.48+28.97+0+50.59=98.04亿,资产总额=1939.02亿,则资产有息负债率为98.04÷1939.02=5.06%。因此陕西煤业无需进行折扣计算。

计算估值

合理估值:2935亿 = 117.4×25。公司总股本96.95亿股。

激进方案

- 最高买点:市值,2054亿 = 2935×0.7;股价,21.2 = 2054÷96.95

- 最低卖点:市值,4402亿 = 2935×1.5;股价,45.4 = 4402亿÷96.95

中庸方案

- 最高买点:市值,1761亿 = 2935×0.6;股价,18.2 = 1761÷96.95

- 最低卖点:市值,3522亿 = 2935×1.2;股价,36.4 = 3522÷96.95

保守方案

- 最高买点:市值,1467.5亿 = 2935×0.5;股价,15.1 = 1467.5÷96.95

- 最低卖点:市值,2935亿 = 2935×1;股价,30.2 = 2935÷96.95

买卖策略

激进方案可能由于一直不到卖点而无法卖出,被迫持有;保守方案可能由于一直不到买点而无法买入,无法建仓。

需要根据自己的风险偏好选择对应的买卖方案,当然也可能采取分批建仓、分批卖出的交易策略。

不过目前25元左右的价格,怎么看都不是买卖点。

参考资料

- 唐朝 《价值投资实战手册(第二辑)》

- 陕西煤业:2023年年度报告

- 陕西煤业(601225)年报扣非净利润 https://eniu.com/gu/sh601225/profit_kf/q/4

本博客所有文章除特别声明外,均采用 CC BY-NC-SA 4.0 许可协议。转载请注明来源 价格与价值!

![[总结2025]跑赢指数,但操作全是“败笔”](/images/sz_mmbiz_jpg/U3ouvtBkETqUzBibIahdr96BVV1tQvrhq9QlbhB3EfpS4l1iaFUwweAqUHoTwXxFsqXv5iaQd6e8VeUu33dW0snhg/0.jpeg)

![[总结2025]在不确定的世界里,阅读是确定的事](/images/sz_mmbiz_jpg/U3ouvtBkETr1ttbQsiaqiaVfjiaR4X3SSAVrwWTSsam5g7hCTF3sUXbndWhctQJGBIqqWe5eickxKZODAYCuwUrcBA/0.jpeg)