【股票055】如何避免被牛市“收割”?

股票市场里,最常听到的一句话大概是:“等牛市来了,什么都好说!”许多投资者将改变财务状况的希望寄托于市场大涨,认为牛市能解决所有问题,但现实果真如此吗?

指望牛市挣钱的人,往往最终挣不到钱——这看似矛盾,却是市场反复验证过的真相。

牛市幻觉!

牛市阶段,情绪高涨,资金涌入,即便投资策略粗糙,也可能短期获利。但这种依赖市场行情、而非自身判断的盈利,存在明显脆弱性:你无法预测牛市何时来、何时走,更无法控制其节奏!

更重要的是,牛市往往掩盖了许多投资能力的缺陷。就像巴菲特所说:“只有当潮水退去,才知道谁在裸泳!”

牛市中,几乎所有的决策都能被上涨的市场背书,即便无畏追高、盲目跟风,也可能短期获益。但是这种“能力错觉”极为危险——它让许多人误以为自己的投资策略有效,而忽略了其中巨大风险。一旦市场转向,这类投资者最易遭受毁灭性打击。

指望牛市挣钱,也反映了一种被动的投资心态:等待外部环境变化来“拯救”自己的财务状况,而非主动学习、调整策略、建立系统。

投资成功的关键,并不在于预测市场走势,而在于构建一套稳健、可持续的系统,包括资产配置、风险控制、长期视角等。

牛市之后必有熊市,高涨之后常伴回调。既然市场本身具有周期性与不可预测性,我们也就不能预测什么时候是牛市,什么时候是熊市,那么你如何能确保自己不是卖在熊市底部?不是买在牛市顶点?

如何挣钱?

首先,建立正确的投资观念。投资本质是对企业价值的认可与支持,而不是短期博弈。关注资产的内在价值,而非股票的市场价格!

其次,坚持长期与定期投资。通过时间平滑市场波动,利用复利效应积累财富。牛市不是提款机,而是长期投资旅程中的一段顺风路!

此外,注重资产配置与风险管理。根据自身财务状况、风险承受能力和投资目标,合理分散投资品类,避免过度集中,从而在不同市场环境下保持稳健!

最后,不断学习与改进。市场环境在变,没有一劳永逸的策略。保持开放心态,从错误中吸取教训,逐步完善投资体系!

实战策略

定投宽指基金是一种着眼于长期积累、平滑市场波动的投资策略,核心是定期投入固定金额到覆盖市场广度的指数基金中,如沪深300和中证500。

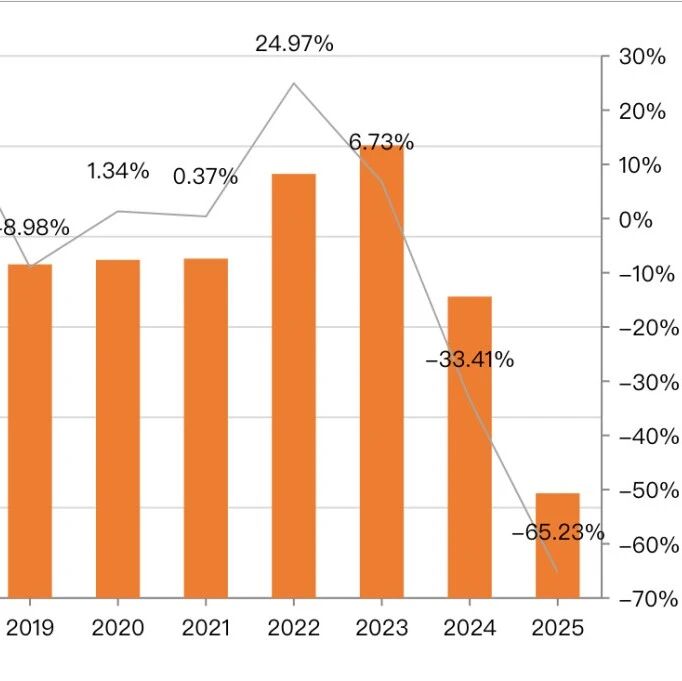

该策略的执行关键在于遵守纪律:在市场估值较低、价格下行时坚持买入,利用成本摊薄效应积累更多份额;而当市场持续上涨、估值走高时,则逐步减少投入或适时止盈。

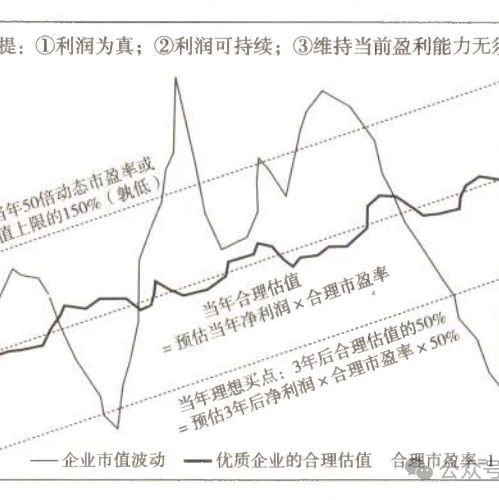

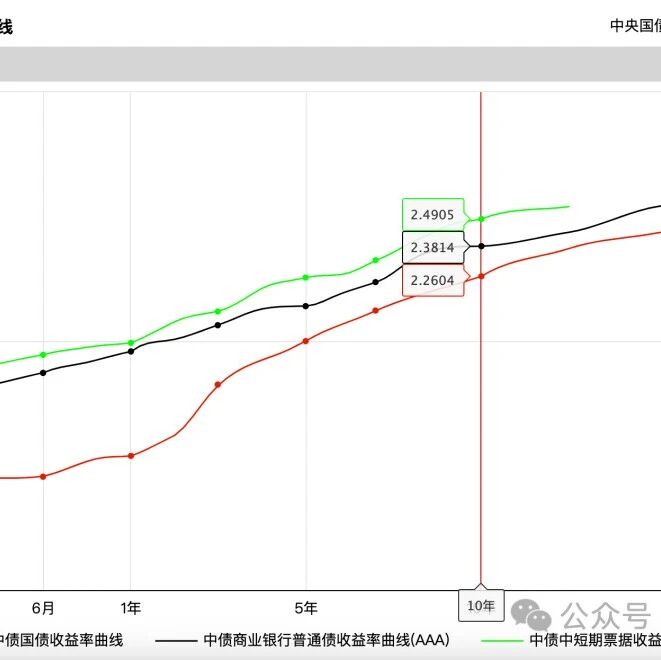

为了控制系统性风险,设定明确的估值退出机制——比如当指数的市盈率(PE)超过25倍时,表明市场可能已进入高估区间,此时应全面卖出持仓,等待下一个低估值区间再重新布局。

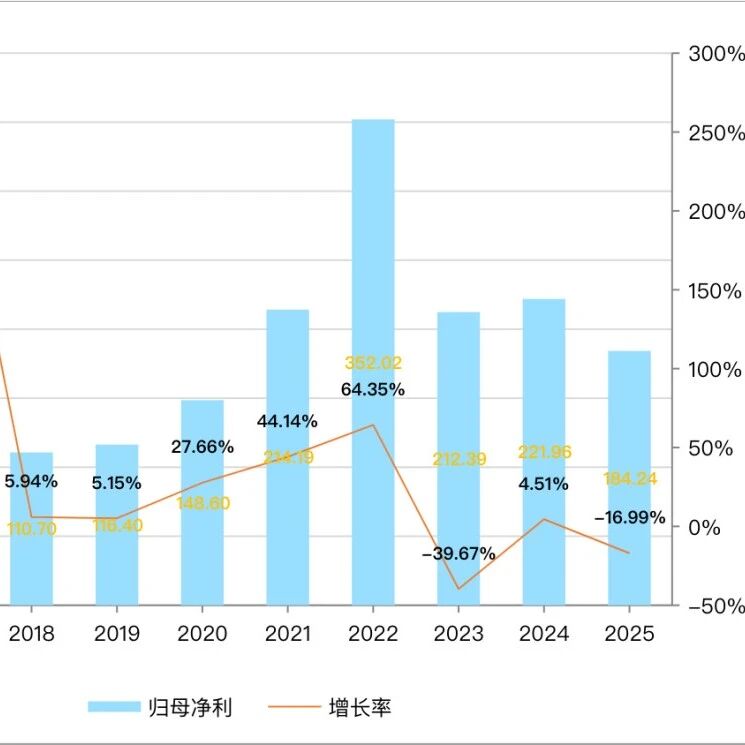

构建优质个股组合旨在通过集中持有少数真正优秀的公司,追求超越市场的长期回报。

该组合应严格限制在十只以内,以确保每只股票都经过深度研究和持续跟踪。这一方式需要秉持三大核心原则:

- 选择具备持续竞争优势和清晰护城河的企业,例如行业龙头或技术领先者;

- 关注财务健康度,优先考虑盈利稳定、现金流充沛、负债率低的公司;

- 重视成长性与估值匹配,拒绝为过高增长预期支付溢价,严格在合理或低估的价格区间内买入,并长期持有,陪伴企业成长。

结语

牛市或许能带来一时的狂欢,但真正可靠的财富积累来自于清醒的认知、严谨的系统和持之以恒的执行。摆脱对牛市的依赖,开始为自己投资——这才是财务自由之路的真正起点。

毕竟,投资本质上是一场马拉松,而不是短跑冲刺;指望牛市,就像指望天气永远晴朗一样不切实际。真正成功的投资者,不仅知道如何在牛市中获利,更懂得如何在熊市中生存,并在任何市场环境中持续前行。

参考资料

免责声明

- 不构成任何形式的权威解读或专业建议!

- 不可避免地带有个人的情感色彩和价值判断!

- 不代表任何机构或个人的买卖意见!

![[总结2025]跑赢指数,但操作全是“败笔”](/images/sz_mmbiz_jpg/U3ouvtBkETqUzBibIahdr96BVV1tQvrhq9QlbhB3EfpS4l1iaFUwweAqUHoTwXxFsqXv5iaQd6e8VeUu33dW0snhg/0.jpeg)

![[总结2025]在不确定的世界里,阅读是确定的事](/images/sz_mmbiz_jpg/U3ouvtBkETr1ttbQsiaqiaVfjiaR4X3SSAVrwWTSsam5g7hCTF3sUXbndWhctQJGBIqqWe5eickxKZODAYCuwUrcBA/0.jpeg)