『腾讯009』2024年第三季度盈利分析及全年预测

降本有下限,增效有上限。第一、二季度得益于前两年实施的降本增效战略,实现了不同寻常的50+%增速。但这明显是不可持续的,于是第三季度开始逐步进入常态化增长:

- 营业收入1671.93亿元,同比增长

8%; - 净利润598.13亿元,同比增长

33%; - 自由现金流585.00亿元,同比增长

14.48%。

收入与毛利

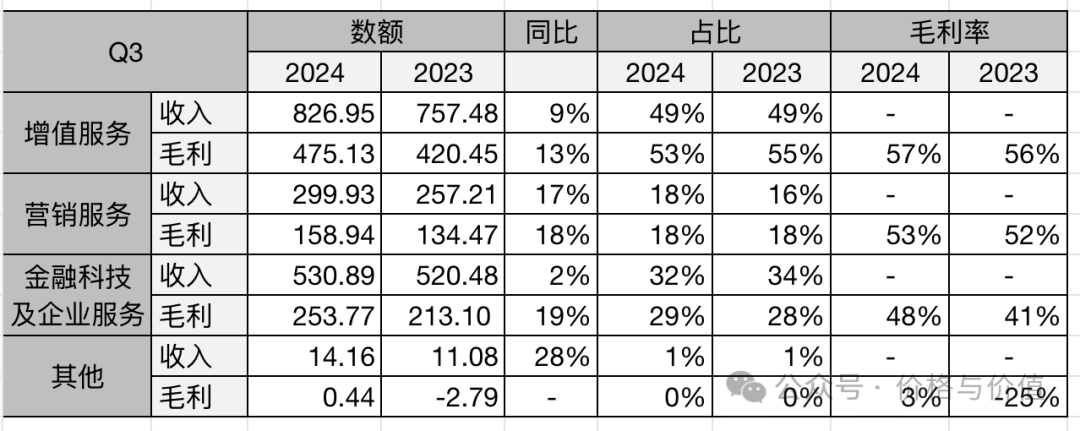

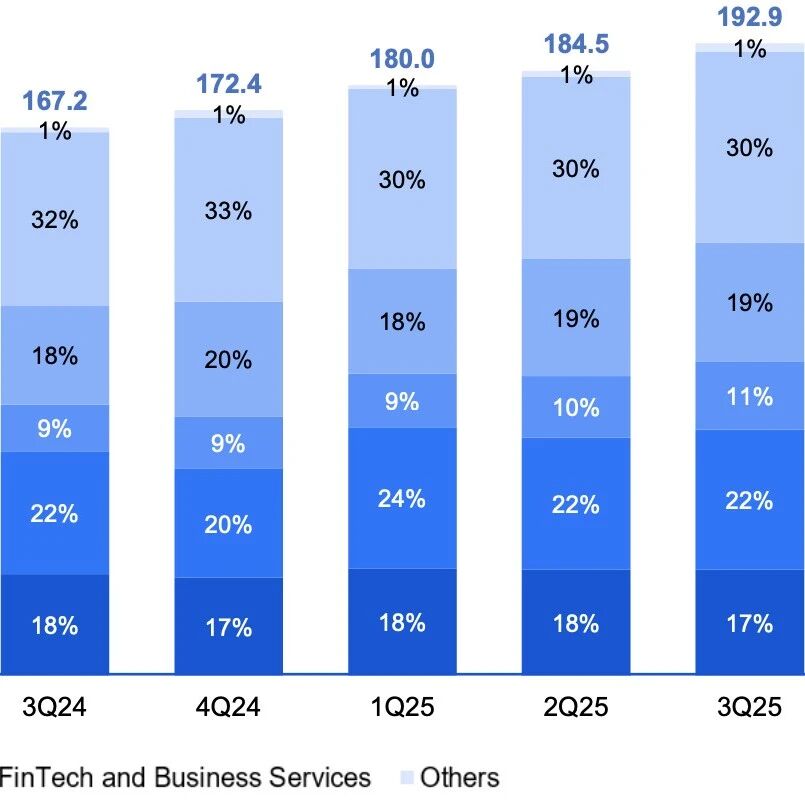

营业收入为1671.93亿元,同比增长8%,环比增长4%;毛利为888.28亿元,同比增长16%,环比增长3%;毛利率为53%,提高4个百分点。

按分业划分,增值服务、营销服务、金融科技及企业服务、其他的收入占比分别为49%、18%、32%、1%,毛利占比分别为53%、18%、29%、0%,毛利率分别为57%、53%、48%、3%。

毛利增速高于收入增速主要原因:①国内游戏、视频号及微信搜一搜高毛利率收入来源的增长;②云服务盈利能力提升;③收入成本同比基本保持稳定

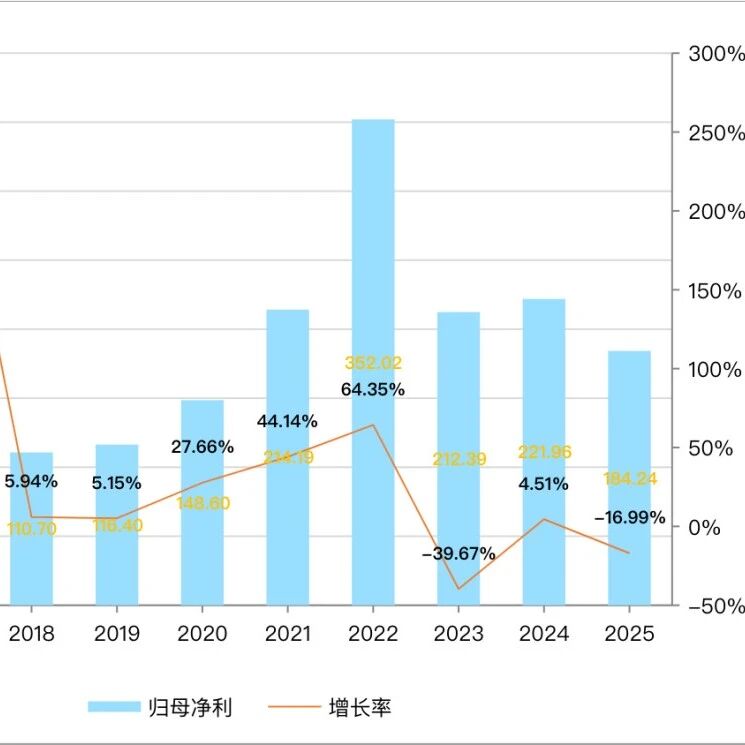

盈利

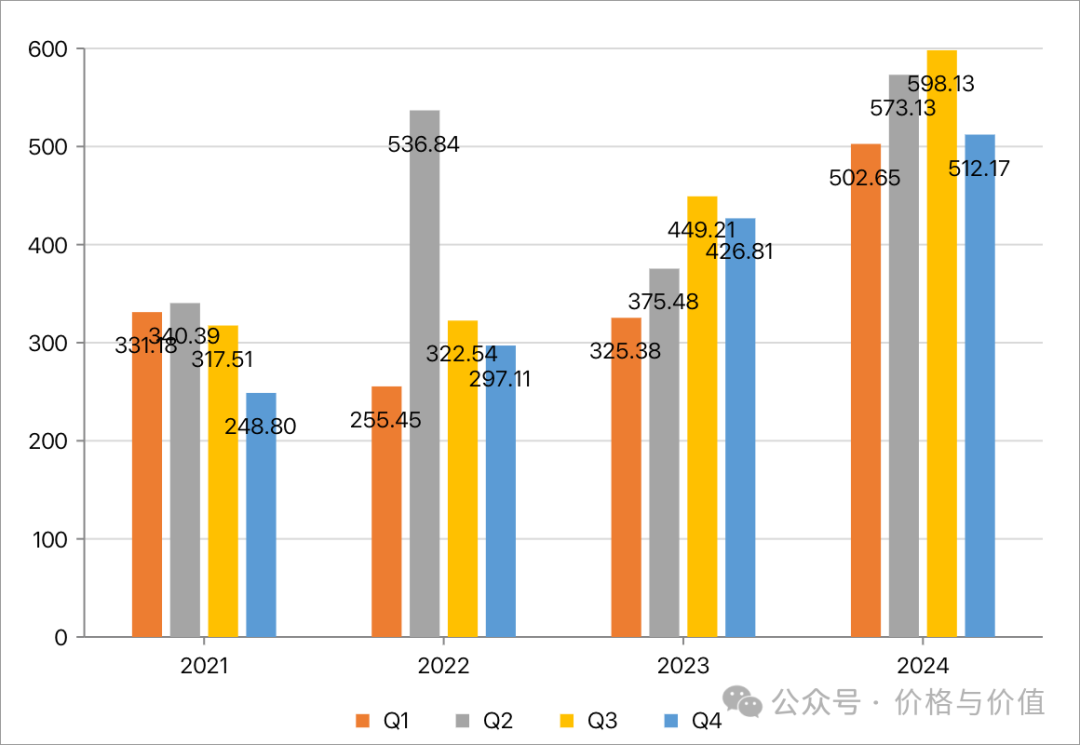

剔除若干一次性和非现金项目的影响,按非国际财务报告准则,第三季度净利润再次超过500亿元。净利润已经连续3个季度在500亿元以上,预计第四季度也将如此。第三季度盈利摘要如下:

- 经营利润为612.74亿元,同比增长

19%,经营利润率36.65% - 净利润(期内本公司权益持有人应占盈利)为598.13亿元,同比增长

33%,净利率35.77% - 每股基本利润为6.475元,每股摊薄利润为6.340元

自由现金流

第三季度,经营活动产生的现金流量净额为781亿元,自由现金流为585亿元,与经营盈利(非国际财务报告准则)之比为95.47%。自由现金流计算过程如下:

585(亿元) = 781(经营活动产生的现金流量净额)- 120(资本开支付款)- 56(媒体内容付款)- 20(租赁负债付款)

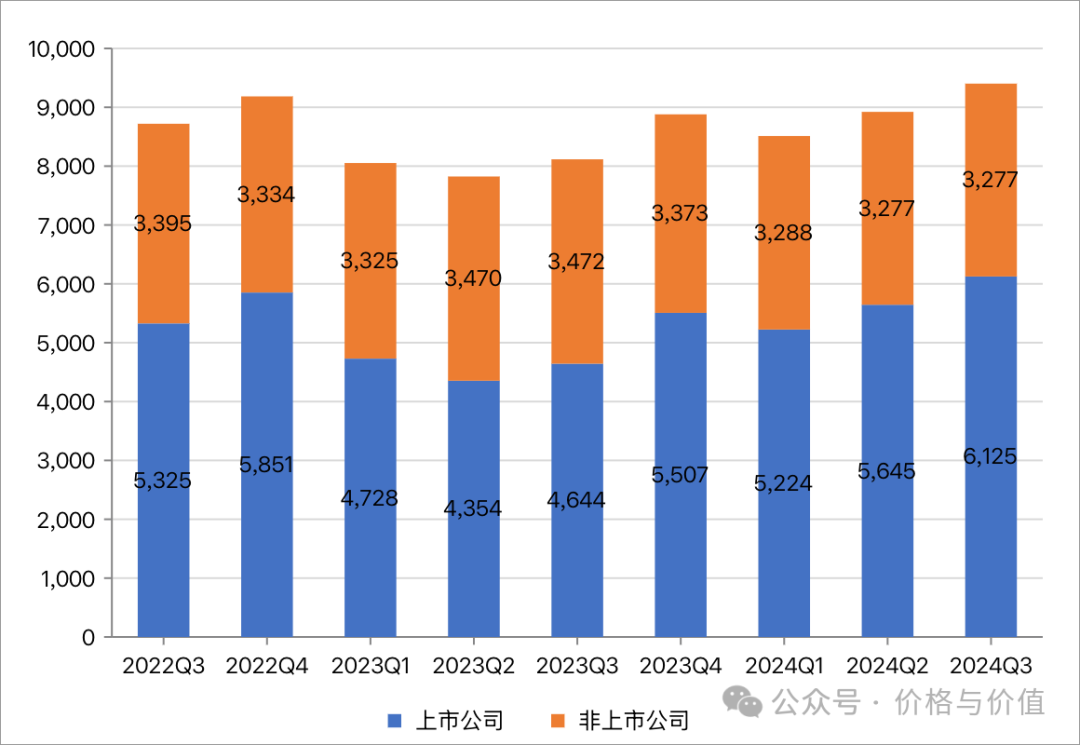

投资业务

截止9月30日,投资业务的价值总额为9402.00亿元,其中上市公司权益的公允价值为6125.00亿元,非上市公司权益的账面价值为3277.00亿元。

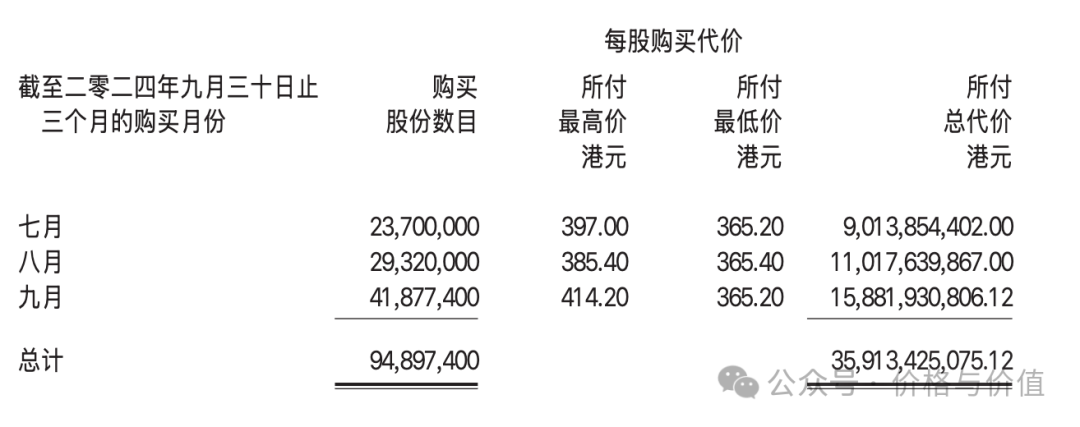

股份回购

2024年第三季度花费约359亿港元,回购并注销0.95亿股股份。回购最低价格为365.20港元,最高价格为414.20港元,平均价格约为378.44港元。

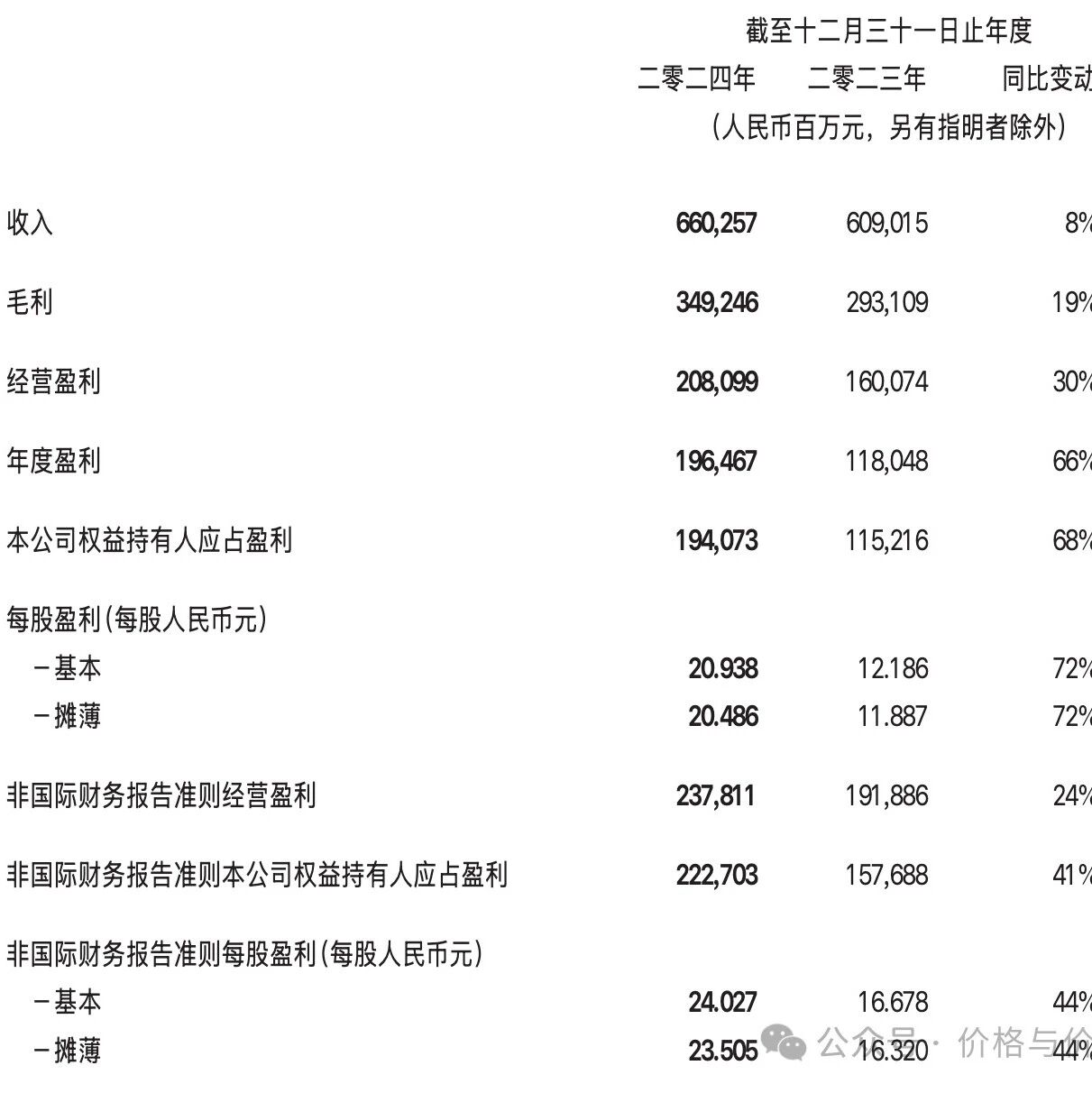

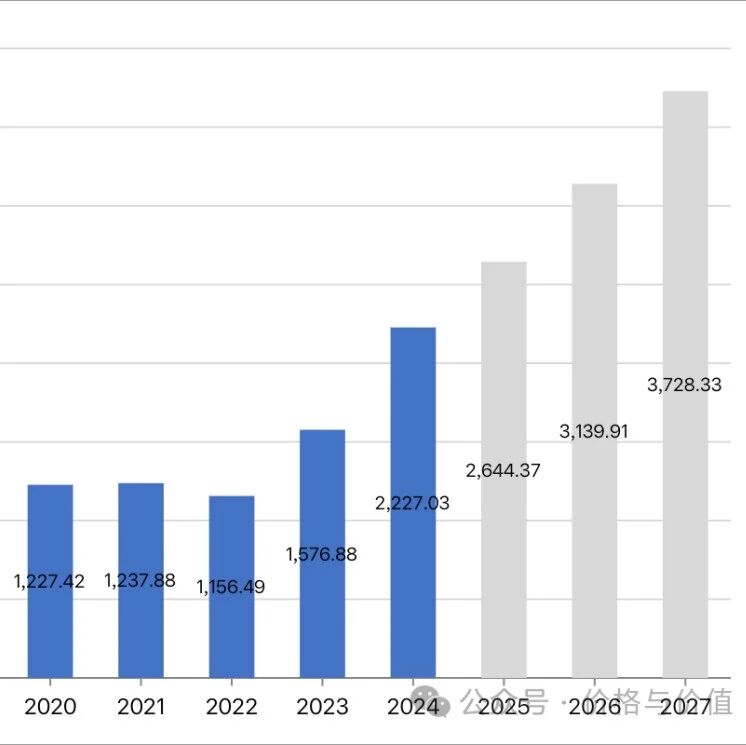

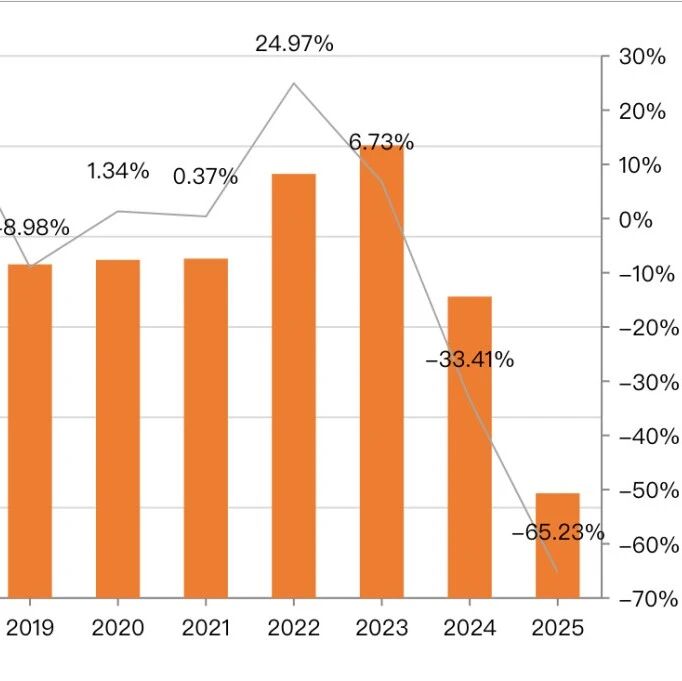

全年预测

预计第四季度盈利增速进一步放缓,实现常态化增长——收入同比增长7±1%至1660.60±15.52亿元,净利润同比增长20±5%至512.17±21.34亿元。于是预测的全年业绩为:营业收入6500±100亿元,净利润2200±50亿元,自由现金流2000±50亿元。

参考资料

- 腾讯控股 《截至二零二四年九月三十日止三个月及九个月业绩公布》

免责声明

- 不构成任何形式的权威解读或专业建议!

- 不可避免地带有个人的情感色彩和价值判断!

- 不代表任何机构或个人的推荐意见!

![[总结2025]跑赢指数,但操作全是“败笔”](/images/sz_mmbiz_jpg/U3ouvtBkETqUzBibIahdr96BVV1tQvrhq9QlbhB3EfpS4l1iaFUwweAqUHoTwXxFsqXv5iaQd6e8VeUu33dW0snhg/0.jpeg)

![[总结2025]在不确定的世界里,阅读是确定的事](/images/sz_mmbiz_jpg/U3ouvtBkETr1ttbQsiaqiaVfjiaR4X3SSAVrwWTSsam5g7hCTF3sUXbndWhctQJGBIqqWe5eickxKZODAYCuwUrcBA/0.jpeg)